展望后市,除了市场热炒的新兴产业和页岩油气题材外,美国经济当前仍未显露出任何可以确认的加速增长迹象。美联储对量化宽松的执行及规划,必然将慎之又慎。

相反,美国经济将长期依赖QE输血的事实若得到市场确认,包括黄金在内的大宗商品将获得一个非常有力的长期支撑因素。

9月美联储议息会议已经落下帷幕,伯南克继续维持量化宽松(QE)规模的决定令市场大感意外,金价应声大涨。而此前,随着投资者对美联储将于此次会议启动QE退出机制的预期极度高涨,贵金属在9月一度大幅回落。急落急起之间,金市对QE退出这一焦点事件的敏感性显现无遗。因此,把握贵金属后市走向,离不开对QE政策前景的判断。

量化宽松的内涵,是在政策利率降至零区间后,继续提供有效的宽松货币政策工具。量化宽松的始作俑者是日本银行(行情 专区),该央行于2001年首先启用这一工具为日本经济提供支撑。在实施量化宽松十余年后的今天,日本经济却依然深陷低增长泥潭,通缩风险如影随形,量化宽松退出也遥遥无期。归根结底,货币政策并无教条性的一定之规,而是必须依据实体经济节拍作出反应。

日本经济自泡沫破裂以来的走向清晰揭示了这样一个事实,即处于生产可能性边界最前沿的成熟经济体一旦遭受重大经济振荡,由于劳动参与率下降等因素,其长期潜在增长率亦将大幅下滑。由于这类经济体危机前增速本就处于低位,如此冲击足以使其深陷经济增长陷阱。这一变化在金融市场的投射,便是银行部门信贷意愿不足,货币乘数萎缩,大量流动性淤积在金融体系内部,迫使央行不得不持续通过量化宽松拉动基础货币增量,对抗巨大的通货紧缩压力,货币政策的周期转换自然也无从谈起。

无独有偶,根据美国国会预算办公室在2012年底的测算,美国经济在次贷危机后的长期潜在增长率较危机前将下降1.5个百分点;而摩根大通近期的预测则更加悲观,其对美国未来长期潜在增长率的评估为1.75%,较上世纪90年代的3.5%近乎腰斩。

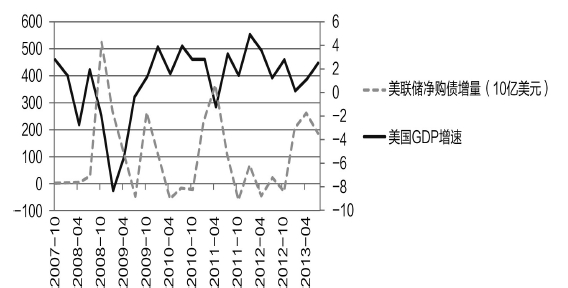

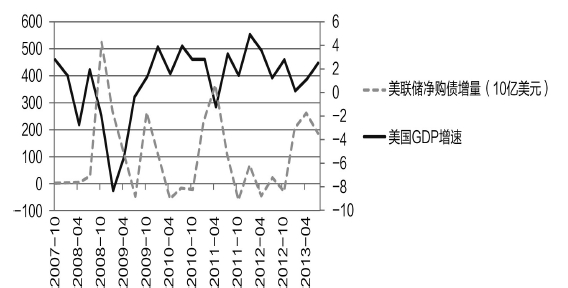

事实上,如果将美国次贷危机以来国内生产总值(GDP)增速与美联储资产购买净增量相比,可以发现美国经济增长对量化宽松政策的依赖,美联储每次“扩表”步伐减速,都会导致滞后14个月左右的美国经济增长率步入下行周期。美联储购债净增量自危机爆发以来成为美国经济增长的一个有效先行指标,其实质便是流动性陷阱状态下,美国实体经济流动性高度依赖联储基础货币新增投放“补血”。

展望后市,除了市场热炒的新兴产业和页岩油气题材外,美